Nợ ngân hàng đang xấu dần

Tỷ lệ nợ xấu trên dư nợ vay của các ngân hàng tính đến cuối quý 3 có xu hướng xấu đi rất nhanh, thậm chí có ngân hàng đưa tỷ lệ này lên 2 con số.

Từ ngày 30/06/2022, Thông tư 14/2021/TT-NHNN về cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ cho khách hàng bị ảnh hưởng bởi dịch COVID-19 đã chấm dứt. Không ít ý kiến cho rằng việc dừng Thông tư 14 sẽ làm cho các ngân hàng đối mặt rõ hơn với nợ xấu. Các con số từ BCTC cho thấy thực tế xấu nhanh hơn dự báo.

Nợ xấu cuối quý 3 tăng 30% so với đầu năm

Phân loại chất lượng nợ vay của các ngân hàng tính đến 30/09/2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Theo dữ liệu từ VietstockFinance, dư nợ cho vay từ 28 ngân hàng đã công bố BCTC đạt hơn 8.28 triệu tỷ đồng tại thời điểm cuối quý 3, tăng 12% so với đầu năm. PG Bank (PGB) là ngân hàng duy nhất tăng trưởng âm (-0.78%), các ngân hàng còn lại tăng trưởng tín dụng bình quân 12.4%. HDBank (HDB, +21.3%), BaoVietBank (+18.3%) và Techcombank (TCB, +18.2%) là các ngân hàng có mức tăng trưởng tín dụng cao nhất.

Nợ xấu của 28 ngân hàng tại ngày 30/09/2022 chiếm 132,908 tỷ đồng trong tổng dư nợ, tăng 30% so với đầu năm. Chỉ có 5/28 ngân hàng công bố nợ xấu cải thiện hơn gồm Sacombank (STB, -34%), BaoVietBank (-23%), BAB (-17%), VAB (-7%) và MSB (-5%).

Ở chiều ngược lại, mức tăng trưởng nợ xấu bình quân tại các ngân hàng là 29%. Đáng chú ý nhất là NCB (NVB), tổng nợ xấu cuối quý 3 được nâng lên 6,648 tỷ đồng, gấp 5.3 lần con số đầu năm (1,249 tỷ đồng).

Cơ cấu nợ xấu cũng có chiều hướng xấu đi so với đầu năm khi nợ dưới chuẩn giảm 7% nhưng nợ nghi ngờ tăng 19% và nợ có khả năng mất vốn tăng đến 61% .

Tỷ trọng nợ có khả năng mất vốn tăng bằng lần tại các ngân hàng như NCB (2.9 lần), VPBank (2.8 lần), VietinBank (CTG, 2.4 lần)… Trong khi đó, NCB, OCB, BIDV (BID) và BVB là các ngân hàng tăng đều nợ xấu ở tất cả các nhóm.

BaoVietBank và Sacombank là 2 ngân hàng giảm tất cả các nhóm nợ xấu.

Tỷ lệ nợ xấu trên dư nợ vay lên mức 2 con số

Tỷ lệ nợ xấu/dư nợ vay của các ngân hàng tính đến 30/09/2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Xét về tỷ lệ nợ xấu trên dư nợ vay, có 18/28 ngân hàng tăng so với đầu năm. Đáng chú ý nhất là NCB khi ghi nhận tỷ lệ nợ xấu/dư nợ vay lên 14.72%.

Tổng nợ xấu của NCB tại ngày 30/09/2022 gấp 5.3 lần đầu năm, lên mức 6,648 tỷ đồng. Các nhóm nợ xấu đều tăng mạnh trong khi dư nợ vay chỉ tăng 9% (45,164 tỷ đồng), đẩy tỷ lệ nợ xấu trên dư nợ vay tăng từ mức 3% lên 14.72%.

NCB giải trình những tháng đầu năm 2022, nợ xấu của toàn hệ thống ngân hàng có xu hướng tăng mạnh khi các ngân hàng chuyển dần các khoản nợ tái cơ cấu về đúng nhóm nợ, đặc biệt là sau khi Thông tư 14 hết hạn vào ngày 30/06/2022, khiến tỷ lệ nợ xấu tăng cao.

Trong 9 tháng đầu năm 2022, NCB cũng đã xử lý và thu hồi nợ tồn đọng; tăng cường trích lập dự phòng rủi ro với những khoản nợ có khả năng chuyển xấu và phân loại khách hàng đúng tình trạng khoản nợ theo quy định của Thông tư 14.

VPBank cũng tăng tỷ lệ nợ xấu trên dư nợ vay hợp nhất từ mức 4.57% hồi đầu năm lên 5.02% ở thời điểm cuối quý 3. Tính riêng trên ngân hàng mẹ, tỷ lệ này cũng tăng từ mức 2.01% đầu năm lên 2.83%.

Vietbank tăng tỷ lệ nợ xấu trên dư nợ vay từ mức 3.65% đầu năm lên 4.33%. Tổng nợ xấu của ngân hàng này là 2,486 tỷ đồng, tăng 35% so với đầu năm và có sự dịch chuyển mạnh từ nợ dưới chuẩn (-34%) và nợ nghi ngờ (-28%) sang nợ có khả năng mất vốn (+100%).

BaoVietBank dù giảm mạnh tỷ lệ nợ xấu trên dư nợ vay từ mức 4.94% đầu năm xuống còn 3.23% tại ngày 30/09/2022, vẫn khiến tổng số nhà băng có tỷ lệ nợ xấu trên 3% nằm ở mức 4.

“Đệm dự phòng” thổi bay lợi nhuận

Trước đây, để dự phòng cho việc nợ xấu tăng cao sau khi Thông tư 14 hết hiệu lực, các ngân hàng đã tăng cường trích lập dự phòng rủi ro tín dụng. Các ngân hàng có “bộ đệm” mỏng sẽ phải trích lập thêm và các ngân hàng đã dự phòng nhiều, thu hồi được nợ sẽ tăng lợi nhuận từ việc hoàn nhập dự phòng.

Trong 9 tháng đầu năm, có 2 ngân hàng được hoàn nhập dự phòng, góp phần gia tăng lợi nhuận là Eximbank (EIB) và ACB.

Tăng trưởng tất cả các nguồn thu đem về cho Eximbank 3,173 tỷ đồng lợi nhuận thuần, gấp 2.2 lần cùng kỳ. Thêm vào đó, việc được hoàn nhập gần 8 tỷ đồng dự phòng (cùng kỳ phải trích lập 503 tỷ đồng), góp phần giúp Eximbank thu được 3,181 tỷ đồng lãi trước thuế, gấp 3.3 lần cùng kỳ. Eximbank cũng là ngân hàng có mức tăng trưởng lợi nhuận 9 tháng cao nhất hệ thống.

ACB được hoàn nhập 180 tỷ đồng thay vì phải trích lập 2,912 tỷ đồng như cùng kỳ, giúp ngân hàng này tăng 51% lợi nhuận trước thuế, thu về 13,503 tỷ đồng.

Trong khi đó, nhiều ngân hàng tăng cường trích lập dự phòng rủi ro tín dụng bằng lần như KLB (6.2 lần), SGB (4.7 lần), VBB (2.7 lần), PG Bank (2.4 lần)…

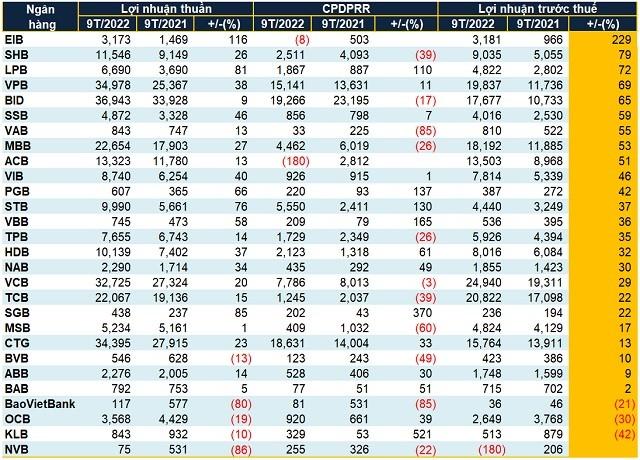

Kết quả kinh doanh 9 tháng đầu năm 2022 của các ngân hàng (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Ông Nguyễn Mạnh Quân - Quyền Tổng Giám đốc ABBank cho biết trong quý 3/2022, hoạt động ngành ngân hàng chịu áp lực, biên lãi ròng (NIM) có xu hướng giảm do lãi suất đầu vào có xu hướng tăng cũng như khả năng đối mặt với tình trạng nợ xấu gia tăng vào cuối năm 2022.

Bên cạnh đó, lâu nay, nhiều ngân hàng sống khỏe nhờ tín dụng bất động sản và đầu tư, phát hành trái phiếu doanh nghiệp. Tuy nhiên, việc siết chặt dòng tiền đổ vào hai kênh này thời gian tới có thể sẽ ảnh hưởng đến thu nhập của các ngân hàng.

Trong một báo cáo phân tích được công bố, VDSC đã đưa ra những đánh giá về ảnh hưởng có thể xảy ra đối với chất lượng tài sản của ngành ngân hàng, khi giá trị trái phiếu doanh nghiệp (TPDN) đáo hạn sẽ tập trung trong năm 2023 và 2024.

Quy mô tín dụng vào ngành bất động sản (gồm cho vay và TPDN) hiện nay cao hơn đáng kể so với trước đây. Số dư tính đến 30/06/2022 là 2.37 triệu tỷ đồng, tương đương 20.7% tổng tín dụng toàn nền kinh tế, so với mức 16.5% vào năm 2017.

VDSC nhận thấy xác suất nợ xấu gia tăng đang cao hơn, tạo áp lực lên chi phí tín dụng trong các quý tiếp theo. Theo đó, những ngân hàng phân bổ tín dụng vào bất động sản cao (10%) sẽ phải chịu rủi ro hơn các ngân hàng khác, nhưng mức độ rủi ro là khác nhau tùy vào mức độ tiếp xúc tín dụng (cho vay và đầu tư TPDN) với ngành bất động sản, và sức khỏe tài chính của các đối tác bất động sản liên quan.