Những nguyên nhân đằng sau câu chuyện "ế vốn" của ngân hàng

Cầu vốn của nền kinh tế quá yếu dù lãi suất đã hạ nhiệt khiến các ngân hàng giảm lãi suất huy động khá xa trần để "hãm" bớt huy động vốn và cạnh tranh quyết liệt tìm khách vay.

Ảnh minh họa. (Ảnh: Vietnam+) |

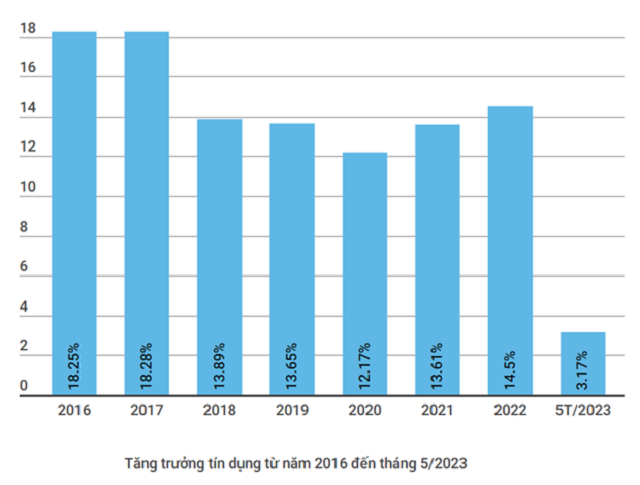

Tính đến hết tháng 5/2023, tín dụng nền kinh tế mới đạt trên 12,3 triệu tỷ đồng, tương đương mức tăng khoảng 3,17% so với cuối năm 2022. Điều này cho thấy sức hấp thụ vốn của nền kinh tế vẫn còn yếu, thấp hơn đáng kể so với cùng kỳ năm ngoái gần 8%.

Hầu hết các ngành nghề gặp khó khăn

Thời gian qua, để hỗ trợ cho các doanh nghiệp, ngành ngân hàng đã vào cuộc tích cực cùng với hàng loạt chính sách về cơ cấu nợ, giãn nợ cho các doanh nghiệp, giảm lãi suất cho vay. Tuy nhiên, sau khi trải qua thời kỳ khủng hoảng vì dịch bệnh, do không có nguồn thu nên sản xuất kinh doanh gặp rất nhiều khó khăn, nhiều doanh nghiệp không có nhu cầu vay vốn. Dù các ngân hàng đã "tung" ra hàng loạt nguồn vốn giá rẻ nhưng cầu tín dụng rất yếu khi nhiều doanh nghiệp không có đơn hàng mới, công nhân phải làm việc cầm chừng.

Lý giải nguyên nhân tăng trưởng tín dụng ở mức thấp, Phó Thống đốc Ngân hàng Nhà nước Phạm Thanh Hà nêu 3 lý do chính là doanh nghiệp sản xuất gặp khó khăn trong đầu ra tiêu thụ nên thiếu đơn hàng, dẫn đến nhu cầu vay vốn mới để sản xuất giảm sút. Bên cạnh đó các doanh nghiệp vừa và nhỏ đa phần gặp phải tình hình tài chính suy yếu, không có phương án khả thi nên chưa đáp ứng được điều kiện tiếp cận vay vốn của ngân hàng.

Tiếp đến là nguyên nhân liên quan đến tín dụng bất động sản do thị trường gặp khó, ít có dự án mới được triển khai, thiếu hụt nguồn cung, do vậy nhu cầu tín dụng đối với bất động sản cũng giảm sút.

Đồng tình với quan điểm trên, tiến sỹ Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính-tiền tệ quốc gia cũng nhìn nhận đây là mức tăng trưởng thấp nhưng dễ hiểu.

Một mặt, tình hình sản xuất kinh doanh ở hầu hết ngành nghề còn nhiều khó khăn. Nhiều doanh nghiệp buộc phải co cụm lại, không có nhu cầu vay vốn ngân hàng. Số khác còn duy trì hoạt động thì cũng phải cân nhắc kỹ lưỡng nếu muốn vay để mở rộng đầu tư bởi kinh tế chung chưa hồi phục. Mặt khác, ông đánh giá lãi suất dù đã và đang giảm nhưng vẫn ở mức cao, gây khó khăn cho doanh nghiệp khi quyết định vay vốn đầu tư.

Mặc dù có lãi suất cho vay hấp dẫn nhất hệ thống, song khối ngân hàng thương mại có vốn Nhà nước cũng không dễ tăng tín dụng.

Lãnh đạo Agribank cho biết tín dụng của ngân hàng này tăng trưởng âm 4 tháng đầu năm và mới chỉ tăng trở lại từ tháng Năm. Thị trường khó khăn, tiêu thụ nông sản yếu khiến nhu cầu tín dụng suy giảm mạnh.

Tại VietinBank, ông Trần Minh Bình - Chủ tịch Hội đồng quản trị ngân hàng này cho biết việc triển khai kế hoạch sớm kế hoạch kinh doanh năm 2023 từ cuối năm 2022 đã giúp kết quả kinh doanh của ngân hàng vẫn tạm thời theo đúng kế hoạch kỳ vọng. Tính tới cuối tháng Năm, VietinBank là ngân hàng có tốc độ tăng trưởng tín dụng cao nhất trong nhóm ngân hàng thương mại có vốn nhà nước, với mức tăng 6%, gấp đôi mức tăng trưởng trung bình toàn hệ thống. Mặc dù vậy, trong tháng 5/2023, tín dụng ngân hàng đã bắt đầu sụt giảm.

“VietinBank còn như vậy thì nhiều ngân hàng chắc chắn sẽ còn khó khăn hơn,” Chủ tịch VietinBank nhận định.

Cạnh tranh quyết liệt tìm khách vay

Lãnh đạo nhiều ngân hàng thừa nhận nhu cầu vốn của nền kinh tế quá yếu dù lãi suất đã hạ nhiệt. Điều này khiến các ngân hàng giảm lãi suất huy động khá xa trần để "hãm" bớt huy động vốn và cạnh tranh quyết liệt tìm khách vay.

Đơn cử tại bốn ngân hàng lớn có vốn nhà nước gồm Vietcombank, Agribank, VietinBank và BIDV, lãi suất cao nhất là 6,8%/năm kỳ hạn 12 tháng.

Lãnh đạo VietinBank cho biết huy động vốn của ngân hàng này 5 tháng đầu năm chỉ tăng 3,6%, tức bằng nửa tốc độ tăng tín dụng.

“Chúng tôi không huy động vốn bằng mọi giá, mà chỉ huy động đủ với nhu cầu để nâng cao hiệu quả hoạt động,” Chủ tịch VietinBank nói.

Cũng theo Chủ tịch VietinBank, năm nay sẽ là năm rất khó khăn của nền kinh tế. VietinBank đang phấn đấu tiết giảm chi phí, giảm thêm lãi suất huy động để giảm lãi suất cho vay. Tỷ lệ chi phí trên thu nhập (CIR) của VietinBank hiện nay đang ở tốp thấp nhất hệ thống. Năm 2023, Hội đồng quan trị ngân hàng đưa ra mục tiêu kiểm soát CIR ở mức 28% (thông lệ quốc tế là 31-32%).

Trong khi đó, ông Lê Ngọc Lâm - Tổng Giám đốc BIDV cũng chia sẻ ngân hàng là ngành cạnh tranh rất khốc liệt, với hàng chục các tổ chức tín dụng, do đó có rất nhiều người bán, nên nói doanh nghiệp không tiếp cận được tín dụng là không đúng, bởi nếu không tiếp cận được ngân hàng A thì có thể chuyển sang ngân hàng B, rất nhiều ngân hàng trên thị trường sẵn sàng cung ứng vốn. Mặc dù khẩu vị rủi ro khác nhau, có ngân hàng quy định chặt chẽ, nhưng cũng có ngân hàng lỏng hơn nên doanh nghiệp có nhiều cơ hội vay vốn.

“Câu chuyện doanh nghiệp khó tiếp cận được vốn tín dụng đến từ nhiều nguyên nhân: từ cầu nền kinh tế, năng lực khách hàng vay đang bị suy giảm, không đáp ứng được điều kiện vay vốn... Các ngân hàng không thể hạ chuẩn tín dụng để phục vụ hết các nhu cầu của khách hàng,” ông Lâm nói.

Ông Lâm cho biết thêm, với các khách hàng tốt, có phương án kinh doanh khả thi, các ngân hàng đang cạnh tranh gay gắt để lôi kéo. Tuy nhiên, với một bộ phận khách hàng khác sẵn sàng vay bằng mọi giá, thì ngân hàng không dám giải ngân vì không nhìn thấy phương án kinh doanh cũng như dòng tiền khả thi.

Lãnh đạo các ngân hàng cho biết đang phấn đấu tiết giảm chi phí, giảm thêm lãi suất huy động để giảm lãi suất cho vay.

Đại diện BIDV cho hay thời gian tới sẽ tiếp tục kéo giảm lãi suất nhằm kích thích nhu cầu đầu tư và tiêu dùng của người dân và doanh nghiệp, qua đó giúp tín dụng tăng tương ứng.

Trước tình hình này, Phó Thống đốc Phạm Thanh Hà cho biết ngành ngân hàng có giải pháp xác định tiếp tục chỉ đạo các ngân hàng giảm lãi suất cho vay. Hiện lãi suất cho vay của các bảng vay mới bình quân hiện tại khoảng 9,07%/năm, giảm 0,9% so với cuối năm ngoái.

"Chúng tôi tin tưởng rằng lãi suất đang giảm và tiếp tục giảm trong thời gian tới," Phó Thống đốc nói.

Đối với khoản dư nợ hiện hữu, do khách hàng gặp khó khăn trong trả nợ cho nên Ngân hàng Nhà nước đã ban hành Thông tư số 02/2023/TT-NHNN cho phép cơ cấu lại nợ và giữ nguyên nhóm nợ. Ngân hàng Nhà nước sẽ tiếp tục chỉ đạo các tổ chức triển khai chính sách này để hỗ trợ cho các dư nợ đã có đối với doanh nghiệp. Còn dư nợ mới, yêu cầu các ngân hàng, tổ chức tín dụng tiếp tục tích cực cho vay đối với các khách hàng đủ điều kiện. Rõ ràng, hệ thống ngân hàng huy động vốn để cho vay, cho nên những khách hàng đủ điều kiện chắc chắn sẽ tiếp cận được vốn tín dụng.

Đối với dư nợ mới, Ngân hàng Nhà nước cũng yêu cầu các ngân hàng tiếp tục tích cực cho vay nên doanh nghiệp, khách hàng nếu đủ điều kiện sẽ tiếp cận vốn tín dụng dễ dàng./.