Lãi suất cho vay 2024 vẫn còn dư địa giảm?

Chi phí vốn đầu vào của các ngân hàng tiếp tục giảm, thanh khoản duy trì tốt và nhu cầu thúc đẩy tăng trưởng tín dụng sẽ là cơ sở để các ngân hàng giảm lãi suất cho vay trong năm nay.

Ngân hàng chịu áp lực giải ngân ngay từ đầu năm, nhưng nói rằng nhu cầu nền kinh tế chưa phục hồi trở lại. Ảnh minh họa: L.V. |

Chi phí vốn đang giảm nhanh

Xu hướng giảm lãi suất vẫn đang tiếp tục diễn ra ở cả đầu vào và đầu ra. Theo số liệu mới nhất của Ngân hàng Nhà nước (NHNN), tính đến 31-1-2024, mặt bằng lãi suất tiền gửi và cho vay bình quân các giao dịch phát sinh mới của các ngân hàng thương mại giảm lần lượt khoảng 0,15%/năm và 0,25%/năm so với cuối năm 2023.

Trong năm ngoái, lãi suất huy động giảm mạnh và giảm liên tục, nhưng đang dần chững lại. Thậm chí theo biểu lãi suất mới nhất ngày 20-2, có có ngân hàng tư nhân quy mô lớn có trụ sở ở Hà Nội huy động tiền gửi với lãi suất khoảng 4,6%/năm, tức ở mức ngang ngửa với ngân hàng quốc doanh hiện chào mức lãi suất khoảng 4,7%/năm.

Thanh khoản dồi dào đang là cơ sở cho các ngân hàng giảm mạnh lãi suất tiền gửi, đồng thời đem lại cơ hội để giảm chi phí vốn đáng kể, từ đó kỳ vọng giúp giảm lãi suất cho vay.

Tại cuộc họp nhà đầu tư báo cáo kết quả kinh doanh 2024 hồi đầu tháng 2, bà Lê Hoàng Khánh An, Giám đốc khối Tài chính của VPBank, cho biết sự thuận lợi của vĩ mô đã giúp ngân hàng tiếp tục giảm chi phí vốn nhờ nguồn huy động rẻ hơn so với trước. Theo đó, vào cuối năm 2023 và đầu năm 2024, các khoản huy động đến hạn vừa qua tiếp tục giúp ngân hàng giảm chi phí vốn, dự kiến tối thiểu quanh 1-1,5%.

Đại diện VPBank cũng nhận định thêm rằng chi phí vốn hiện nay toàn thị trường đang khá ổn định. Xu hướng giảm sẽ còn tiếp tục trong bối cảnh vĩ mô hiện nay, bao gồm cả tình trạng thanh khoản ở các nhà băng.

Năm 2023, tổng huy động vốn của hệ thống ngân hàng chứng kiến mức tăng trưởng mạnh, trong đó tiền gửi khách hàng tăng 12,5% so với cùng kỳ. Ông Quản Trọng Thành, Giám đốc khối phân tích Công ty chứng khoán Maybank Investment Bank (MSVN), đánh giá các chỉ số thanh khoản duy trì ở mức lành mạnh tính đến cuối năm 2023, đã tạo nền tảng tốt để các ngân hàng đẩy mạnh tăng trưởng về tài sản và kiểm soát tốt chi phí vốn trong 12 tháng tới.

Cũng theo ông Thành, các ngân hàng quốc doanh quy mô lớn có mức tăng trưởng tiền gửi tốt. Trong khi đó, các ngân hàng tư nhân có “bước nhảy vọt”, giúp tái cơ cấu và củng cố cơ cấu vốn huy động (tiền gửi khách hàng cao hơn và vay liên ngân hàng ít hơn).

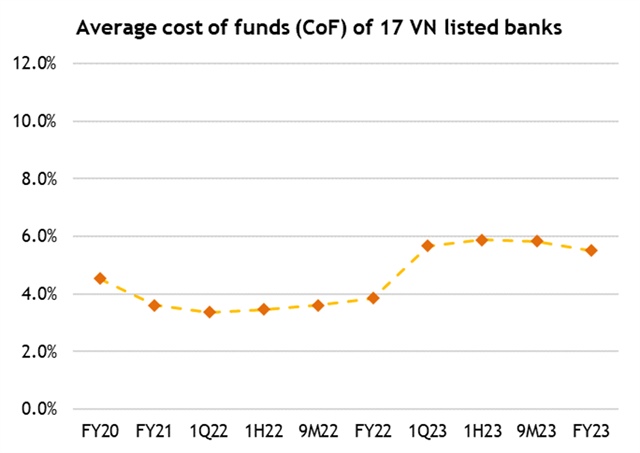

“Chúng tôi nhận thấy rằng phần lớn tiền gửi của khách hàng đã được huy động trong quí cuối năm ngoái, giúp các ngân hàng gần như định giá lại toàn bộ sổ tiền gửi của mình với lãi suất thấp hơn nhiều. Chi phí vốn trung bình giảm đáng kể bắt đầu tác động đáng kể đến lãi suất cho vay từ giữa quí 4-2023”, ông Thành nhận định.

Chi phí vốn bình quân của 17 ngân hàng niêm yết đang giảm dần, theo thống kê của MSVN. |

Áp lực tăng trưởng tín dụng 2024

Chi phí vốn của ngân hàng giảm là một cơ sở quan trọng ủng hộ xu hướng giảm lãi suất cho vay của các nhà băng, nhưng còn một lý do khác quan trọng không kém là áp lực tăng trưởng tín dụng.

Báo cáo mới nhất về tăng trưởng tín dụng tính đến cuối tháng 1-2024 giảm 0,6% so với cuối năm ngoái. Mặc dù được cho là ảnh hưởng bởi yếu tố mùa vụ của dịp Tết nguyên đán khá rõ rệt, nhưng lo ngại nằm ở chỗ khả năng phục hồi của nhu cầu vay vốn cũng như việc dồn sức “chạy số” vào tháng cuối năm đã đem lại những rủi ro nhất định.

Tại Hội nghị trực tuyến toàn ngành ngân hàng về đẩy mạnh tín dụng ngân hàng và thúc đẩy tăng trưởng kinh tế năm 2024 mới đây, lãnh đạo các ngân hàng đánh giá chung vẫn là nhu cầu của thị trường đang ở mức thấp, dù mặt bằng lãi suất hiện tại đang ở mức phù hợp.

Ông Nguyễn Thanh Tùng, Tổng giám đốc Vietcombank, cho biết quy mô tín dụng ngân hàng trong tháng 1 có giảm 2,3% so với cuối năm, chủ yếu là tín dụng bán buôn với đặc thù kinh doanh. Nguyên nhân chủ yếu vẫn là tình hình kinh tế khó khăn, thu nhập giảm, thị trường bất động sản trầm lắng.

Còn theo ông Phạm Toàn Vượng, Tổng giám đốc Agribank, lãi suất chưa hẳn là là vấn đề đối với người đi vay, khi mặt bằng lãi suất, gồm huy động và cho vay, đã giảm về mức trước dịch bệnh Covid-19. Ngân hàng này cũng tiếp tục đẩy mạnh các gói hỗ trợ, như gói tín dụng 60.000 tỉ đồng cho vay cá nhân, đẩy mạnh xuất khẩu với lãi suất ưu đãi ở mức thấp.

Mục tiêu tăng trưởng tín dụng đặt ra hồi đầu năm là 15% nhưng sẽ linh hoạt theo diễn biến thị trường. NHNN cũng đã công bố hạn mức tăng trưởng tín dụng đến từng ngân hàng để các nhà băng chủ động hơn trong kế hoạch đẩy tiền ra thị trường.

Lãnh đạo NHNN cũng từng nhấn mạnh rằng việc đưa ra con số ngay từ đầu năm thể hiện rõ quyết tâm cung ứng vốn của ngành ngân hàng, có tính đến trách nhiệm của các tổ chức tín dụng nhằm đảm bảo nhu cầu vốn của nền kinh tế.

Theo bà Nguyễn Hoài Thu, Tổng Giám đốc Khối Đầu tư Chứng khoán của Công ty quản lý quỹ VinaCapital, con số mục tiêu 15% này là phù hợp với kịch bản tăng trưởng GDP khoảng 6-6,5% đặt ra trong năm nay.

Mặc dù NHNN có thể sẽ không giảm lãi suất điều hành, các ngân hàng thương mại vẫn còn dư địa để giảm lãi suất cho vay, khi chi phí vốn của nhà băng đang giảm mạnh và giảm nhanh hơn lãi suất đầu ra.

“Áp lực tăng trưởng tín dụng có thể khiến ngân hàng giảm lãi suất cho vay đến doanh nghiệp và người vay mua nhà nhanh hơn, từ đó góp phần kích thích kinh tế”, bà Thu bình luận.

Còn theo ông Thành của MSVN, vấn đề hiện nay là sức cầu của nền kinh tế chứ không phải là câu chuyện nguồn cung tín dụng vì thanh khoản hệ thống hiện đang ở mức tốt.

“Lãi suất cho vay giảm nhanh hơn trong quí 4 và có thể sẽ giảm nhiều hơn vào năm 2024, được hỗ trợ bởi chi phí vốn giảm và sự cạnh tranh của các ngân hàng trong việc hỗ trợ và giữ chân khách hàng”, ông Thành nhận định.

Nhìn chung, lãi suất giảm là một trong những cơ sở quan trọng, nhưng chưa phải là lời giải duy nhất cho bài toán thúc đẩy cho vay. Còn nhiều yếu tố khác, từ thị trường quốc tế đến các vấn đề của thị trường nội địa như phục hồi niềm tin người tiêu dùng, đầu tư trực tiếp nước ngoài, đầu tư công hay thị trường bất động sản. Trong số này, nhiều chuyên gia đánh giá việc “bình ổn” thị trường bất động sản là một trong những yếu tố quan trọng nhất để giữ niềm tin người tiêu dùng và nhà đầu tư.