VDSC dự báo NKG có lãi trong quý 2/2023, nhưng sẽ gặp khó khăn trong nửa cuối năm

Các chuyên viên phân tích tại CTCK Rồng Việt (VDSC) cho rằng CTCP Thép Nam Kim (HOSE: NKG) sẽ gặp khó trong trung hạn, khi nhu cầu thép trong nước và xuất khẩu đều phục hồi chậm.

Mây mù phía trước

VDSC cho biết sản lượng bán hàng của NKG trong các quý còn lại của năm vẫn chưa có tín hiệu hồi phục mạnh mẽ khi nhu cầu tôn mạ xuất khẩu vẫn còn mờ nhạt, trong khi nhu cầu tôn mạ và ống thép trong nước chỉ có thể giúp thẩm thấu một lượng ổn định, chiếm phần nhỏ trong tổng sản lượng bán hàng của NKG.

“Điều này kết hợp với lượng hàng tồn kho khá lớn và giá HRC diễn biến phức tạp, kết quả kinh doanh trong ngắn và trung hạn của NKG chứa nhiều sự không chắc chắn”, các chuyên viên phân tích nhận định.

Ngoài ra, hãng tôn mạ này còn phải chịu gánh nặng từ chi phí tài chính và chi phí quản lý bán hàng. VDSC cảnh báo NKG dù có lợi nhuận gộp dương nhưng lợi nhuận sau thuế vẫn có thể âm.

Dự báo lãi sau thuế 178 tỷ đồng trong quý 2

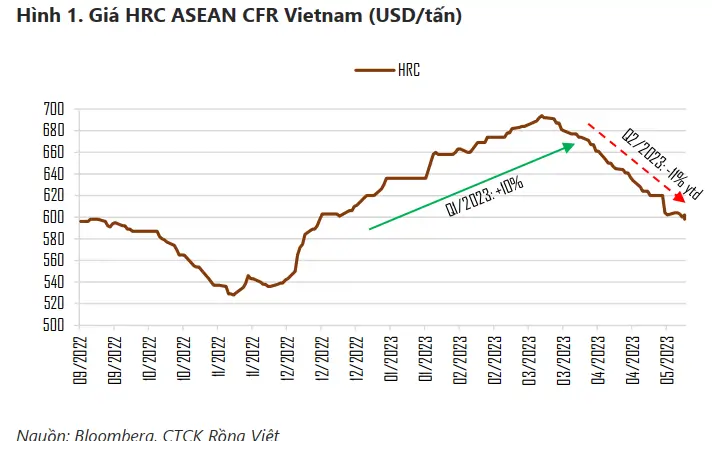

Quý 2/2023, VDSC giả định giá HRC trung bình quý đạt 637 USD/tấn, thấp hơn 4% so với quý trước. Giá nguyên liệu mà NKG sử dụng có thể thấp hơn 15% so quý trước nhờ tích lũy ở vùng giá thấp và khoản dự phòng giảm giá hàng tồn kho từ các quý trước vẫn còn khoảng 145 tỷ đồng.

Các chuyên viên phân tích cho rằng sản lượng bán hàng có thể hồi phục đều ở các nhóm hàng và các thị trường so với quý 1/2023, nhờ vậy biên gộp có thể được cải thiện lên mức gần 10%. Lợi nhuận gộp, EBIT và lợi nhuận sau thuế ước tính lần lượt 454 tỷ, 223 tỷ và 178 tỷ đồng.

“Đây cũng sẽ là quý có kết quả kinh doanh tốt nhất trong năm 2023 nhờ cả hai yếu tố sản lượng và giá đều thuận lợi”, VDSC cho biết.

Nhu cầu thép và giá thép sẽ tạo rào cản trong trung hạn

Nhìn về quý 3 và 4/2023, VDSC cho rằng NKG có thể đối mặt nhiều rào cản, bao gồm giá HRC đang trên đà giảm, nhu cầu thép yếu trong quý và thị trường thiếu động lực tăng tiêu thụ trong trung và dài hạn.

Các chuyên viên phân tích tại Rồng Việt dự báo kết quả cả năm của NKG sẽ thấp hơn kế hoạch mà doanh nghiệp công bố tại ĐHĐCĐ 2023. Trước đó, hãng tôn mạ này đặt mục tiêu bao gồm sản lượng tiêu thụ 940,000 tấn (tăng 7.5% so với cùng kỳ), doanh thu 20,000 tỷ đồng (giảm 13%) và lợi nhuận trước thuế 400 tỷ đồng ( cùng kỳ âm 46 tỷ đồng).

“Đối với các doanh nghiệp vật liệu xây dựng nói chung và nhà sản xuất tôn mạ nói riêng, sản lượng tiêu thụ là nhân tố quyết định kết quả kinh doanh và hiện tại, thị trường thép đang thiếu đi sự hỗ trợ từ nhân tố này”, VDSC cho biết.

Sản lượng tiêu thụ ngoài tác động trực tiếp lên doanh thu, còn là yếu tố cân bằng giữa giá đầu ra và đầu vào cho doanh nghiệp, góp phần ổn định biên lợi nhuận gộp của các nhà sản xuất tôn mạ nhờ đẩy mạnh vòng quay hàng tồn kho.

VDSC cho biết tốc độ tiêu thụ chậm hiện tại được cho là nguyên nhân chính khiến biên gộp của nhiều nhà máy gặp sức ép từ cả đầu ra và đầu vào. Thị trường thép đã trải qua khó khăn này trong nửa cuối năm 2022, và điều này có thể lặp lại đến khi thị trường bất động sản - xây dựng xác định được động lực tăng trưởng rõ ràng trong dài hạn.

Với giả định giá HRC cả năm đạt trung bình 680 USD/tấn, VDSC dự báo biên lợi nhuận gộp cả năm của NKG có thể đạt 6.4%, tương đương năm ngoái. Sản lượng tiêu thụ cả năm được dự phóng bằng với năm trước, doanh thu giảm 19% chủ yếu do mặt bằng giá HRC thấp hơn hẳn (680 USD so với 876 USD).

Dựa trên các giả định trên, VDSC dự báo lợi nhuận sau thuế năm 2023 của NKG ở mức 246 tỷ đồng (cùng kỳ âm 67 tỷ đồng), tương đương EPS là 756 đồng.

“Mức lợi nhuận dự phóng trên thể hiện kỳ vọng của chúng tôi về tiềm năng hồi phục của doanh nghiệp sau giai đoạn khó khăn của cả nền kinh tế, nhưng cũng thể hiện quan điểm thận trọng của chúng tôi về khả năng đầu tư vào cổ phiếu NKG trong trung hạn”, VDSC cho biết.