Vì sao các ngân hàng rút mạnh tiền khỏi Ngân hàng Nhà nước?

Động thái rút tiền ra khỏi Ngân hàng Nhà nước (NHNN) cho thấy phần nào các ngân hàng thương mại muốn bù đắp thanh khoản đang có phần mất cân đối.

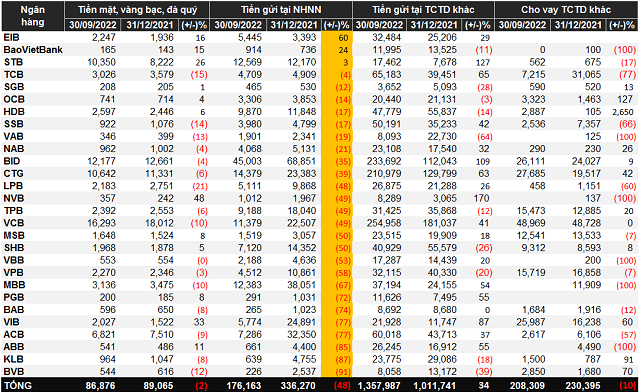

Dữ liệu từ VietstockFinance cho thấy, trong 9 tháng đầu năm, các ngân hàng thương mại đã rút mạnh tiền khỏi Ngân hàng Nhà nước (NHNN). Tính đến 30/09/2022, tổng lượng tiền gửi tại NHNN của 28 ngân hàng đã công bố BCTC chỉ còn 176,163 tỷ đồng, giảm đến 48% so với đầu năm. Trong đó, có 25/28 ngân hàng rút tiền ra khỏi NHNN, BVB giảm mạnh đến 91% (còn 226 tỷ đồng), KLB giảm 87% (còn 639 tỷ đồng), ABB giảm 85% (còn 661 tỷ đồng)…

Không chỉ giảm tiền gửi tại NHNN, các ngân hàng thương mại còn mạnh tay giảm tiền gửi tại các tổ chức tín dụng (TCTD) khác như BVB giảm 39% (còn 8,058 tỷ đồng), KLB giảm 18% (còn 23,775 tỷ đồng)…

Lượng tiền cho vay tại các TCTD khác cũng bị rút về, chỉ còn 208,309 tỷ đồng tại thời điểm cuối quý 3, giảm 10% so với đầu năm. Nhiều ngân hàng không còn ghi nhận khoản mục này như VAB, ABB, VBB…

Tiền gửi tại NHNN của các ngân hàng tính đến 30/09/2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Những con số trên cho thấy, các ngân hàng thương mại luôn có một khoản tiền gửi tại NHNN và các tổ chức tín dụng khác. Khi họ rút tiền về cũng có thể hiểu rằng các ngân hàng thương mại không còn dư thừa thanh khoản.

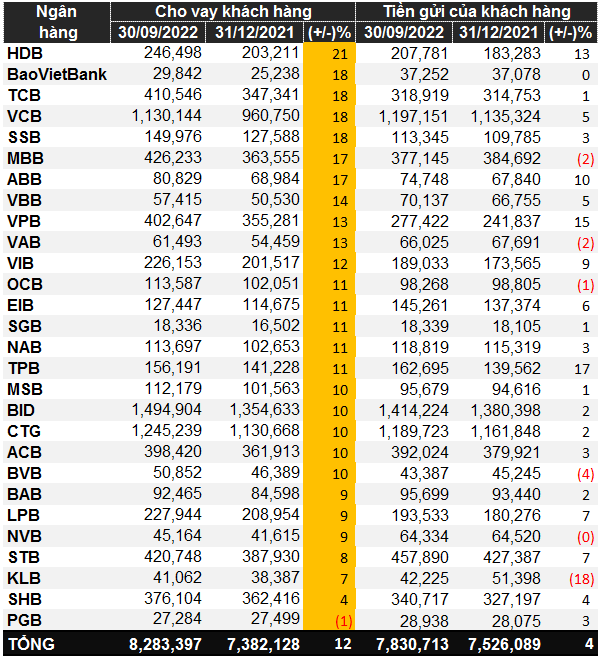

Khoản mục cho vay khách hàng và tiền gửi khách hàng tại ngày 30/09/2022 của các ngân hàng (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Số liệu từ các BCTC cũng cho thấy, tổng cho vay khách hàng tại ngày 30/09/222 của 28 ngân hàng đạt hơn 8.28 triệu tỷ đồng, tăng 12% so với đầu năm. Trong khi đó, tiền gửi khách hàng chỉ tăng 4%, lên mức hơn 7.83 triệu tỷ đồng. Tăng trưởng cho vay cao hơn tăng trưởng huy động phần nào thể hiện sự mất cân đối trong thanh khoản.

Thanh khoản gặp áp lực dẫn đến hệ quả là lãi suất vay qua đêm trong một vài tuần gần đây được đẩy lên rất cao. Lãi suất liên ngân hàng có những thời điểm vượt 10% - mức cao nhất kể từ năm 2012. Trước tình thế này, NHNN đã có 5 phiên liên tiếp ở trạng thái bơm ròng trong đầu tháng 11 (01/11-07/11) với tổng lượng cung ứng cho hệ thống ngân hàng đạt hơn 86,600 tỷ đồng. Khi lãi suất liên ngân hàng bắt đầu hạ nhiệt, nhà điều hành đã chuyển sang trạng thái hút ròng trong phiên 08-09/11 với tổng quy mô 18,453 tỷ đồng.

Ngân hàng đang “khát vốn”

Chuyên gia kinh tế, PGS.TS Đinh Trọng Thịnh cho biết, việc các ngân hàng thương mại rút tiền gửi về trước hết là do thanh khoản của họ trong thời gian gần đây gặp khó khăn, mà cụ thể nhìn thấy là việc huy động vốn tương đối khó.

Tăng trưởng tín dụng khoảng 12%, nhưng tăng trưởng vốn huy động trong nền kinh tế mới chỉ khoảng hơn 6%; nghĩa là các ngân hàng đang “khát vốn”, dẫn đến việc các nhà băng phải rút các khoản vốn đang gửi ở nơi khác về để đảm bảo quá trình kinh doanh tốt nhất, đảm bảo các chỉ tiêu an toàn vốn với chi phí thấp nhất.

Rõ ràng, việc tín dụng tăng cao hơn nguồn vốn huy động sẽ làm tăng rủi ro thiếu hụt thanh khoản tạm thời của các ngân hàng do phần lớn các khoản tiền gửi của khách hàng đều có kỳ hạn ngắn thậm chí là tiền gửi thanh toán, trong khi đó nhu cầu sử dụng vốn cho vay lại là kỳ hạn dài. Rủi ro sẽ càng lớn hơn khi nợ xấu cũng đang có xu hướng gia tăng.

| Nợ xấu của 28 ngân hàng tại ngày 30/09/2022 chiếm 132,908 tỷ đồng trong tổng dư nợ, tăng 30% so với đầu năm. Chỉ có 5/28 ngân hàng công bố nợ xấu cải thiện hơn gồm Sacombank (STB, -34%), BaoVietBank (-23%), BAB (-17%), VAB (-7%) và MSB (-5%). |

Tuy nhiên, số liệu mới nhất được NHNN công bố, lãi suất vay mượn VND bình quân trên thị trường liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính và chiếm tới 90% tổng giá trị giao dịch) đã giảm về còn 5.01%/năm vào phiên 09/11 từ mức 5.56% trong phiên trước đó và 6.21%/năm ghi nhận vào 04/11. Lãi suất các kỳ hạn 1 tuần, 2 tuần và 1 tháng cũng có xu hướng giảm.

Đây là phiên giảm thứ năm liên tiếp của lãi suất qua đêm trên thị trường liên ngân hàng với tổng mức điều chỉnh gần 2 điểm phần trăm. Qua đó đưa loại lãi suất này xuống thấp hơn khoảng 1 điểm phần trăm so với lãi suất tái cấp vốn (6%/năm) và lãi suất trúng thầu OMO (6%/năm). Điều này cho thấy, thanh khoản hệ thống đã bớt căng thẳng hơn nhiều so với hồi đầu tháng 11.

Trong báo cáo thị trường được công bố gần nhất, SSI Research cho rằng NHNN sẵn sàng hỗ trợ thanh khoản, đảm bảo khả năng chi trả của các tổ chức tín dụng, nhất là dịp cuối năm. Đặc biệt, việc đẩy mạnh sử dụng công cụ tài khóa nhằm giảm bớt áp lực tiền tệ và tín dụng từ hệ thống ngân hàng.