Tín dụng ngân hàng chững lại trong quý 1, kỳ vọng gì cho quý 2?

Dù tín dụng chững lại trong quý đầu năm, nhưng trước các chính sách hỗ trợ nền kinh tế từ cơ quan quản lý, tín dụng và thanh khoản trong quý 2 được dự báo sẽ cải thiện.

Lãi suất hạ nhiệt, tiền gửi vẫn đổ vào ngân hàng

3 tháng đầu năm, Ngân hàng Nhà nước (NHNN) đã 2 lần giảm lãi suất điều hành, giảm trần lãi suất huy động, từ đó tạo điều kiện giảm lãi suất cho vay hỗ trợ nền kinh tế phục hồi tăng trưởng. Dù vậy, lượng tiền gửi chảy vào ngân hàng vẫn ổn định giữa lúc các kênh khác như bất động sản, trái phiếu doanh nghiệp… có nhiều bất ổn.

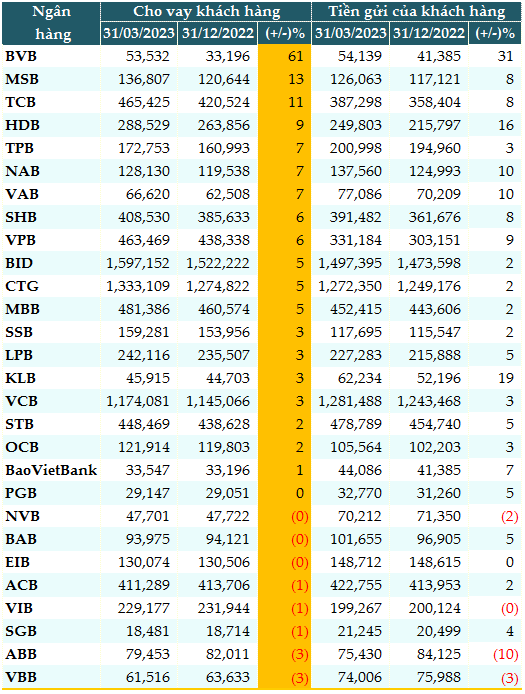

Dữ liệu từ VietstockFinance cho thấy, tổng tiền gửi khách hàng tại 28 ngân hàng đã công bố BCTC tính đến 31/03/2023 là hơn 8.64 triệu tỷ đồng, tăng 4% so với đầu năm. Chỉ có 4/28 ngân hàng tiền gửi khách hàng, các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân 7%.

BVB vẫn là ngân hàng dẫn đầu về tốc độ tăng trưởng khi huy động được 54,139 tỷ đồng, tăng 31% so với đầu năm. Kế đến là KLB tăng 19% (62,234 tỷ đồng) và HDBank (HDB) tăng 16% (249,803 tỷ đồng).

Xét về giá trị tuyệt đối, BIDV có lượng tiền gửi khách hàng cao nhất hệ thống với gần 1.5 triệu tỷ đồng, dù chỉ tăng nhẹ 2% so với đầu năm. Xếp ngay sau đó là VCB với hơn 1.28 triệu tỷ đồng (+3%) , CTG xếp thứ ba với hơn 1.27 triệu tỷ đồng (+2%). Sacombank (STB) dẫn đầu nhóm ngân hàng tư nhân với 478,789 tỷ đồng, tăng 5% so với đầu năm.

Cho vay khách hàng và tiền gửi khách hàng tính đến 31/03/2023 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

8 ngân hàng tăng trưởng tín dụng âm

Số liệu từ NHNN cho thấy, tính đến ngày 28/03/2023, tín dụng toàn nền kinh tế tăng 2.06% so với cuối năm 2022, tăng 11.17% so với cùng kỳ năm 2022.

Mức tăng trưởng tín dụng 3 tháng đầu năm 2023 không cao so với cùng kỳ năm trước, xuất phát từ tình hình khó khăn ở nhiều lĩnh vực, khiến nhu cầu vốn của doanh nghiệp chững lại.

Còn theo dữ liệu từ VietstockFinance, tính đến 31/03/2023, tổng cho vay khách hàng tại 28 ngân hàng đã công bố BCTC là hơn 8.9 triệu tỷ đồng, tăng 4% so với đầu năm.

Có 8 ngân hàng tăng trưởng tín dụng âm, trong khi tốc độ tăng trưởng của các ngân hàng còn lại ở mức 8% so với đầu năm.

BVB là ngân hàng tăng trưởng tín dụng cao nhất (+61%) khi cho vay khách hàng đạt 53,532 tỷ đồng. Kế đến là MSB tăng 13% khoản mục cho vay khách hàng, lên 136,807 tỷ đồng và Techcombank (TCB) tăng 11%, lên 465,425 tỷ đồng.

Xét về giá trị tuyệt đối, BIDV (BID) cho vay khách hàng cao nhất hệ thống với gần 1.6 triệu tỷ đồng, tăng 5% so với đầu năm. Trong đó, nợ ngắn hạn chiếm đến 66% dư nợ (1,056 tỷ đồng). Kế đến là VietinBank (CTG) cho vay hơn 1.33 triệu tỷ đồng, cũng tăng 5% và Vietcombank (VCB) xếp thứ ba với hơn 1.17 triệu tỷ đồng, tăng nhẹ 3% so với đầu năm.

Tín dụng bắt đầu cải thiện từ quý 2

Tỷ lệ LDR của các ngân hàng tính đến 31/03/2023 (Đvt: %)

Lưu ý: Nguồn vốn huy động bao gồm lượng tiền gửi từ khách hàng và lượng tiền huy động từ phát hành giấy tờ có giá. Nguồn: VietstockFinance |

Dù tín dụng trong quý 1 chững lại, nhưng nguồn vốn huy động và dư nợ cho vay không chênh lệch nhiều, dẫn đến tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi (LDR) cũng không thay đổi nhiều. Mặc dù vậy, xu hướng chung vẫn có 19/28 ngân hàng có tỷ lệ LDR tại thời điểm cuối quý 1 giảm so với đầu năm.

Tỷ lệ LDR dao động từ 80-85% là mức tốt nhất để ngân hàng tạo ra lợi nhuận mà vẫn có thể kiểm soát được rủi ro.

Tính đến 31/03/2023, chỉ có 5/28 ngân hàng có tỷ lệ LDR dưới 85%. Đáng chú ý, có ngân hàng đưa tỷ lệ này vượt mức 100% là VPBank (112.04%), SSB (111.81%) và TCB (107.23%)...

Tỷ lệ LDR càng cao cho thấy khả năng sinh lời càng cao nhưng đồng thời rủi ro thanh khoản cũng tăng theo. Tỷ lệ này vượt mức 100% cũng đồng nghĩa với việc các ngân hàng đang cho vay nhiều hơn nguồn vốn huy động về. Việc tỷ lệ LDR giảm so với đầu năm có thể dễ dàng lý giải bởi tình hình tín dụng tăng trưởng chững lại.

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế dự báo, chắc chắn trong quý 2 tín dụng sẽ khả quan hơn, vì tín dụng có tăng trưởng hay không đang phụ thuộc vào các doanh nghiệp có nhu cầu vay hay không.

Trong quý 1, doanh nghiệp không vay vốn nhiều vì thứ nhất không đủ điều kiện vay (nợ xấu, không có tài sản đảm bảo) và những doanh nghiệp này cũng không muốn vay vì không có đơn hàng để sản xuất, kinh doanh. Một số doanh nghiệp sản xuất hàng ra không bán được, lưu kho nhiều, từ đó không có dòng tiền quay vòng, tài sản có thể mang ra làm đảm bảo thì đã đảm bảo rồi. Nhưng câu chuyện đặt ra là doanh nghiệp đủ điều kiện vay vốn sẽ vay để làm gì khi sản xuất kinh doanh không được. Do đó, số doanh nghiệp vay vốn trong thời gian qua ít.

“Nhưng từ tháng 3 trở đi, tình hình đơn hàng đã khá hơn, tiêu thụ trong nước cũng phát triển, các doanh nghiệp thành lập mới nhiều hơn trước. Do đó, tháng 3 và 4, việc phát hành trái phiếu riêng lẻ cũng như việc vay ngân hàng cho vay đã tốt hơn so với tháng 1 và 2. Hy vọng với đà hồi phục này, trong các tháng cuối năm, tăng trưởng sản xuất sẽ tốt hơn. Từ đó, tăng trưởng tín dụng cũng tốt lên theo” - ông Thịnh kỳ vọng.