Tăng trưởng tín dụng đạt mục tiêu nhưng không đồng đều

Tăng trưởng tín dụng có nhiều tín hiệu tích cực, đạt khoảng 14,7% trong 7 tháng. Tuy nhiên, không phải ngân hàng thương mại nào cũng cho vay được nhiều, lĩnh vực nào cũng được rót đều vốn giống nhau.

Chênh lệch giữa các ngân hàng, lĩnh vực kinh tế

Báo cáo của Ngân hàng Nhà nước (NHNN) cho thấy, tăng trưởng tín dụng tăng tốc từ mức 3,4% so với đầu năm vào cuối tháng 5 lên 6,0% vào cuối tháng 6, trước khi giảm trở lại còn 5,3% tại ngày 17/07.

Theo Công ty Chứng khoán Rồng Việt (VDSC), diễn biến này phù hợp với quy luật về xu hướng tăng trưởng tín dụng, tuy nhiên, mức thay đổi trong thời gian cuối quý II là cao kỷ lục, vì vậy, xu hướng giảm tốc trong tháng 7 nhiều khả năng sẽ mạnh hơn các năm trước.

Dù vậy, ước tính tăng trưởng tín dụng 7 tháng vẫn đạt khoảng 14,5% so với cùng kỳ, gần sát mục tiêu tăng trưởng tín dụng cả năm của NHNN là 15%. Song, mức tăng trưởng tín dụng giữa các ngân hàng cũng như các ngành nghề không đồng đều. Thông tin từ NHNN, một số ngân hàng ghi nhận mức tăng trưởng tín dụng cao hơn mức tăng chung của hệ thống, nhưng cũng có ngân hàng có mức tăng thấp hơn nhiều so với mức tăng chung.

Theo kết quả kinh doanh quý II công bố gần đây của các ngân hàng, tăng trưởng tín dụng cao được ghi nhận ở một số ngân hàng như LPBank (tăng 15,2% so với cuối năm 2023), HDBank (+13,3%), ACB (+12,4%), trong khi đó, Vietinbank thuộc nhóm ngân hàng TMCP vốn nhà nước chỉ ghi nhận mức tăng trưởng khoảng 6,7% tính đến 30/06/2024.

Xét theo lĩnh vực, tính đến cuối tháng 5/2024, một số ngành ghi nhận mức tăng cao hơn mức tăng chung gồm có Công nghiệp (+5,6% so với cuối năm 2023) và Thương mại (+3,8%). Đáng chú ý, tín dụng cho lĩnh vực ưu tiên có sự bứt phá như lĩnh vực công nghiệp hỗ trợ tăng trưởng 9,8% và công nghệ cao tăng 18,2%.

Ngoài ra, tăng trưởng tín dụng của lĩnh vực bất động sản cũng cao hơn mức tăng của hệ thống, tăng 4,6% so với cuối năm 2023. Trong đó, tín dụng cho lĩnh vực kinh doanh bất động sản tăng 10,3%, trái lại, tín dụng dành cho bất động sản tiêu dùng chỉ nhích nhẹ 1,2%.

Nợ xấu ở mức khá “báo động”

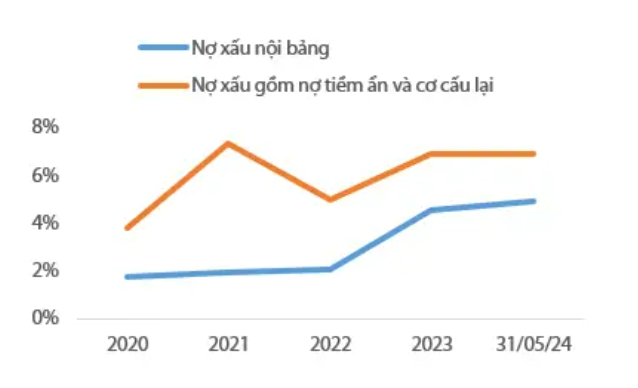

Nợ xấu tiếp tục tăng trong nửa đầu năm 2024, hoạt động cơ cấu nợ và giữ nguyên nhóm nợ vẫn mạnh mẽ. Theo ước tính của NHNN, tỷ lệ nợ xấu nội bảng tính đến cuối tháng 5/2024 ở mức 4,94%, cao hơn mức 4,55% tại thời điểm cuối năm 2023. Trong khi đó, tỷ lệ nợ xấu gồm cả nợ tiềm ẩn và cơ cấu lại không thay đổi nhiều so với cuối năm 2023, duy trì ở mức 6,9%.

Diễn biến nợ xấu. Nguồn: VDSC

Xét về số tuyệt đối, nợ xấu nội bảng tăng thêm khoảng 75,9 nghìn tỷ đồng so với cuối năm 2023, trong khi nợ nội bảng, tiềm ẩn và cơ cấu lại tăng khoảng 30,7 nghìn tỷ đồng. Đáng chú ý, nợ cơ cấu lại thời hạn và giữ nguyên nhóm nợ theo Thông tư số 06/2024/TT-NHNN và Thông tư số 02/2023/TT-NHNN tăng khá mạnh.

Tổng giá trị nợ gốc và lãi đã tăng thêm 25,5% so với cuối năm 2023 lên 230,4 nghìn tỷ đồng. Đồng thời, số lượt khách hàng được cơ cấu lại thời hạn nợ và giữ nguyên nhóm nợ cũng tăng mạnh, từ 188 nghìn lượt lên 282 nghìn lượt tính đến cuối tháng 6/2024

Trong 6 tháng đầu năm 2024, toàn hệ thống ngân hàng xử lý được 96,7 nghìn tỷ đồng nợ xấu, tăng 28,9% so với cùng kỳ năm trước. Trong đó, xử lý nợ xấu bằng dự phòng rủi ro ở mức cao, chiếm 48,9% tổng nợ xấu được xử lý.

Ông Đào Minh Tú - Phó Thống đốc thường trực NHNN đánh giá, nợ xấu đang có xu hướng tăng khá cao là một thách thức rất lớn của ngành Ngân hàng và của cả nền kinh tế. Tỷ lệ nợ xấu neo cao là hệ quả của cả một quá trình, không phải hoàn toàn do ngành Ngân hàng yếu kém mà một phần còn do sau 2 năm dịch bệnh, doanh nghiệp chịu ảnh hưởng nặng nề khiến khả năng trả nợ sụt giảm.

Một phần khác do một bộ phận cán bộ thẩm định của ngân hàng không đánh giá chính xác khả năng trả nợ và rủi ro của khách hàng. NHNN công khai con số nợ xấu với mong muốn khách hàng phải tăng cường ý thức trả nợ vì toàn bộ số tiền cho vay này đều là tiền gửi của người dân.

Theo mục tiêu của Chính phủ, đến cuối năm 2025, tỷ lệ nợ xấu (nội bảng, nợ tiềm ẩn, nợ tái cơ cấu) là dưới 3%. NHNN cho biết đã yêu cầu các tổ chức tín dụng triển khai quyết liệt các phương án xử lý nợ xấu.