Lãi suất và tăng trưởng lợi nhuận ngân hàng cuối năm

Dù giảm lãi suất cho vay có thể kích thích nhu cầu vay vốn, nhưng điều này cũng đặt ra thách thức lớn cho các ngân hàng khi biên độ lãi suất (NIM) bị thu hẹp. Khi chi phí huy động vẫn cao trong khi lãi suất cho vay giảm, ngân hàng sẽ phải đối mặt với áp lực lớn trong việc duy trì kế hoạch lợi nhuận đề ra.

Fed hạ lãi suất - động lực thúc đẩy tăng trưởng

Bước vào giai đoạn cuối năm 2024, thị trường tài chính toàn cầu chứng kiến nhiều biến động với những động thái chính sách từ cả Cục Dự trữ Liên bang Mỹ (Fed) và Ngân hàng Nhà nước Việt Nam (NHNN). Fed đã hạ lãi suất 0.5% và có thể tiếp tục giảm thêm 1-2 lần trong thời gian tới. Động thái này mang đến nhiều cơ hội cho NHNN trong việc duy trì ổn định lãi suất, đồng thời hỗ trợ các ngân hàng thương mại giảm lãi suất cho vay, từ đó thúc đẩy tăng trưởng kinh tế mà không tạo áp lực lớn lên tỷ giá và lạm phát.

Việc Fed cắt giảm lãi suất đã kích thích dòng vốn quốc tế quay lại các thị trường mới nổi, trong đó có Việt Nam. Điều này giúp NHNN giảm bớt áp lực lên tỷ giá hối đoái, đồng thời cải thiện thanh khoản ngoại hối. Kết quả là NHNN có thêm dư địa để tiếp tục giảm lãi suất cho vay, thúc đẩy quá trình nới lỏng tín dụng mà không ảnh hưởng lớn đến nền kinh tế vĩ mô.

Việc Fed hạ lãi suất không chỉ giúp các ngân hàng Việt Nam tiếp cận được nguồn vốn ngoại giá rẻ hơn, mà còn tạo điều kiện để doanh nghiệp tăng cường vay vốn phục vụ cho hoạt động mở rộng sản xuất, kinh doanh. Đây chính là động lực thúc đẩy sự phát triển kinh tế trong bối cảnh khó khăn hiện nay.

Dù giảm lãi suất cho vay có thể kích thích nhu cầu vay vốn, nhưng điều này cũng đặt ra thách thức lớn cho các ngân hàng khi biên độ lãi suất (NIM) bị thu hẹp. Khi chi phí huy động vẫn cao trong khi lãi suất cho vay giảm, ngân hàng sẽ phải đối mặt với áp lực lớn trong việc duy trì kế hoạch lợi nhuận đề ra.

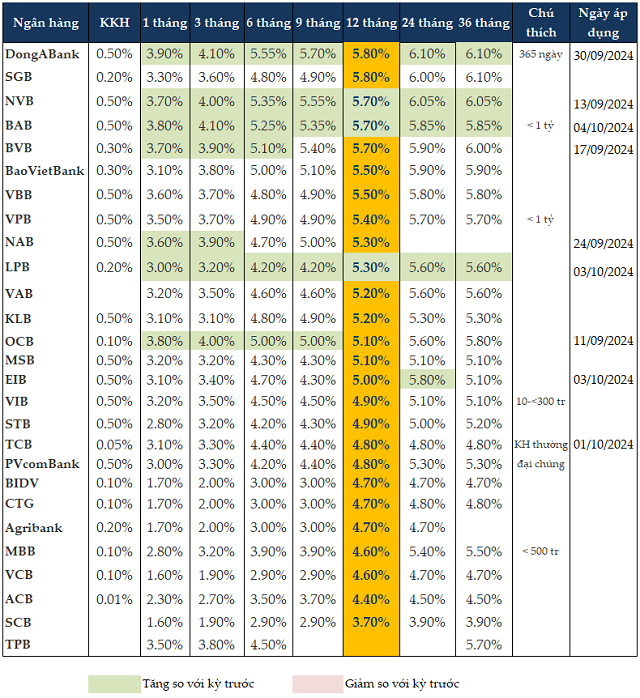

Tính đến đầu tháng 10, các ngân hàng tiếp tục tăng nhẹ lãi suất tiền gửi ở tất cả các kỳ hạn từ 0.1-0.5 điểm phần trăm so với biểu lãi suất kỳ trước.

DongABank tăng từ 0.1-0.35 điểm phần trăm lãi suất tiền gửi các kỳ hạn từ ngày 30/09/2024. Với kỳ hạn 365 ngày, Ngân hàng tăng lãi suất tiền gửi kỳ hạn 1 tháng lên 3.9%/năm, kỳ hạn 3 tháng tăng lên 4.1%/năm, kỳ hạn 6 tháng tăng lên 5.55%/năm, kỳ hạn trên 12 tháng tăng lên 6.1%/năm, trong khi kỳ hạn 12 tháng được giữ nguyên ở mức 5.8%/năm.

Từ 13/09/2024, NCB cũng tăng nhẹ 0.05-0.1 điểm phần trăm lãi suất tất cả các kỳ hạn. Qua đó, lãi suất tiền gửi kỳ hạn 1 tháng nâng len 3.7%/năm, kỳ hạn 3 tháng nâng lên 4%/năm, kỳ hạn 6 tháng nâng lên 5.35%/năm, kỳ hạn 12 tháng nâng lên 5.7%/năm và trên 12 tháng là 6.05%/năm.

Ở kỳ điều chỉnh 04/10/2024, BAB cũng tăng từ 0.1-0.3 điểm phần trăm lãi suất tất cả kỳ hạn. Với khoản tiền gửi dưới 1 tỷ đồng, Ngân hàng áp dụng lãi suất 3.8%/năm cho kỳ hạn 1 tháng, kỳ hạn 3 tháng là 4.1%/năm, kỳ hạn 6 tháng là 5.25%/năm, kỳ hạn 12 tháng là 5.7%/năm.

Từ 11/09/2024, OCB tăng 0.1-0.2 điểm phần trăm lãi suất tiền gửi kỳ hạn dưới 12 tháng. Lãi suất tiền gửi 1 tháng tăng lên 3.8%/năm, kỳ hạn 3 tháng tăng lên 4%/năm, kỳ hạn 6-9 tháng là 5%/năm.

Tính đến ngày 08/10/2024, lãi suất tiền gửi tiết kiệm từ 1-3 tháng được các ngân hàng duy trì trong khoảng 1.6-4.1%/năm, kỳ hạn 6-9 tháng trong khoảng 2.9-5.7%/năm, kỳ hạn 12 tháng trong khoảng 3.7-5.8%/năm.

Ở kỳ hạn 12 tháng, SGB và DongABank là ngân hàng có mức lãi suất tiền gửi cao nhất với 5.8%/năm. Kế đó là BVB, NCB và BVB cùng ở mức 5.7%/năm.

Ở kỳ hạn 6 tháng, DongABank vẫn giữ mức lãi suất cao nhất ở 5.55%/năm. Kế đó là NVB ở mức mức 5.35%/năm.

Trong khi kỳ hạn 3 tháng đang có mức lãi suất cao nhất tại DongABank và BAB là 4.1%/năm.

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng tính đến ngày 08/10/2024

|

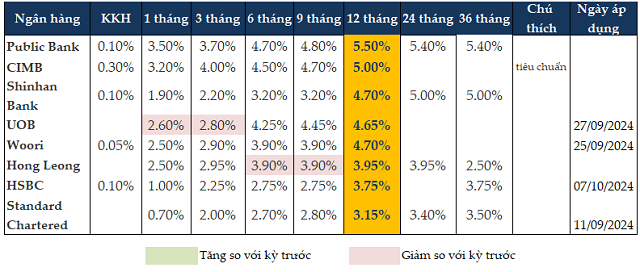

Tại các ngân hàng ngoại, lại có sự giảm nhẹ lãi suất ở một số kỳ hạn tiền gửi ở UOB và Hong Leong Bank. Tính đến 08/10/2024, ở kỳ hạn 12 tháng Public Bank có lãi suất cao nhất là 5.5%/năm. Ở kỳ hạn 6 tháng, Public Bank vẫn có mức lãi suất cao nhất ở 4.7%/năm.

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng ngoại tính đến ngày 08/10/2024

|

Triển vọng cuối năm

Để giải quyết vấn đề chi phí huy động cao hơn đầu ra, ông Nguyễn Quang Huy - CEO Khoa Tài chính - Ngân hàng Trường Đại học Nguyễn Trãi cho rằng, các ngân hàng cần phải chuyển dịch chiến lược kinh doanh, tập trung mạnh mẽ vào việc gia tăng thu nhập từ các hoạt động phi tín dụng như thanh toán quốc tế, bảo lãnh, đầu tư và bán chéo sản phẩm. Dịch vụ tài chính sẽ trở thành nguồn thu nhập quan trọng giúp ngân hàng bù đắp cho sự sụt giảm từ biên lãi suất và tạo nền tảng bền vững cho sự phát triển trong tương lai.

Với áp lực hoàn thành các mục tiêu lợi nhuận, nhiều ngân hàng có thể dễ dàng rơi vào bẫy của việc thúc đẩy tăng trưởng tín dụng một cách nhanh chóng nhưng thiếu kiểm soát. Điều này tiềm ẩn rủi ro lớn khi các khoản vay đổ vào những lĩnh vực rủi ro cao. Các ngân hàng cần chú trọng đến chất lượng tín dụng. Quản trị danh mục tín dụng theo hướng an toàn, chọn lọc các khoản vay có tiềm năng dài hạn và ít rủi ro sẽ giúp ngân hàng duy trì sức khỏe tài chính vững vàng hơn. Điều này sẽ giúp tránh được tình trạng nợ xấu tăng cao và tạo ra sự ổn định trong dài hạn.

Nhờ sự hỗ trợ chính sách từ NHNN, các ngân hàng vẫn có thể giữ mức lãi suất cho vay thấp hơn để thúc đẩy kinh tế mà không ảnh hưởng nhiều đến sự ổn định tài chính. Tuy nhiên, điều này đòi hỏi sự linh hoạt trong điều chỉnh chiến lược kinh doanh, từ việc đa dạng hóa nguồn thu nhập đến kiểm soát rủi ro tín dụng.

Trong những tháng cuối năm, khi nhu cầu vay vốn tăng mạnh để phục vụ cho các hoạt động kinh doanh, các ngân hàng cần có chiến lược thận trọng hơn trong việc mở rộng tín dụng. Tập trung vào các khoản vay chất lượng cao, hướng đến các doanh nghiệp có tiềm năng phát triển lâu dài, sẽ giúp ngân hàng vừa đảm bảo được lợi nhuận, vừa tránh được những rủi ro lớn có thể ảnh hưởng đến hệ thống tài chính.

Việc Fed tiếp tục nới lỏng chính sách tiền tệ tạo điều kiện cho NHNN và các ngân hàng trong nước giảm lãi suất cho vay, nhưng đồng thời cũng đặt ra thách thức không nhỏ cho hệ thống ngân hàng trong việc duy trì lợi nhuận. Để đạt được mục tiêu tăng trưởng bền vững, các ngân hàng cần cân đối hài hòa giữa tín dụng với dịch vụ tài chính và duy trì chất lượng tín dụng cao. Đây sẽ là chìa khóa giúp ngành ngân hàng vượt qua khó khăn hiện tại và đóng góp tích cực vào sự phát triển kinh tế của đất nước trong thời gian tới.