Dư nợ margin liên tục phá đỉnh, yếu tố nào “hậu thuẫn”?

Tổng dư nợ cho vay của các công ty chứng khoán tiếp tục thiết lập kỷ lục mới sau khi quý 3/2024 khép lại. Dư nợ tiến lên mốc lịch sử, bất chấp thanh khoản thị trường sụt giảm. Những yếu tố nào đã “hậu thuẫn” cho xu hướng này?

Lập kỷ lục dư nợ margin trở thành xu thế

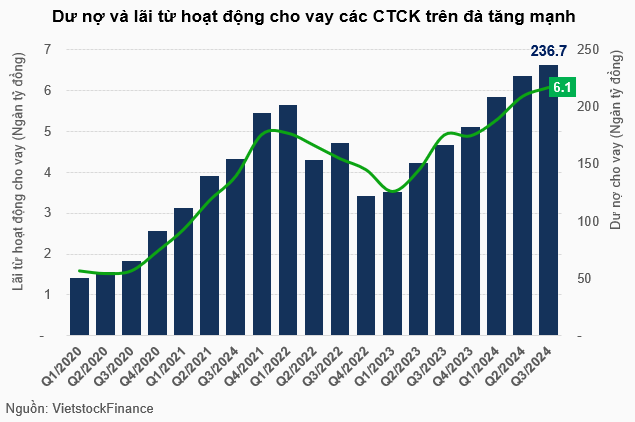

Thống kê từ VietstockFinance, khép lại quý 3/2024, dư nợ cho vay (chủ yếu hoạt động margin) của các công ty chứng khoán (CTCK) tiếp tục được nâng lên cột mốc mới - gần 236.7 ngàn tỷ đồng, tăng 4% so với quý 2 liền trước và tăng 30% so với đầu năm nay.

Dư nợ cho vay tăng mạnh, các CTCK cũng có nguồn thu kỷ lục từ hoạt động này như một lẽ tất yếu, đạt gần 6.1 ngàn tỷ đồng, tăng 24% so với cùng kỳ năm trước.

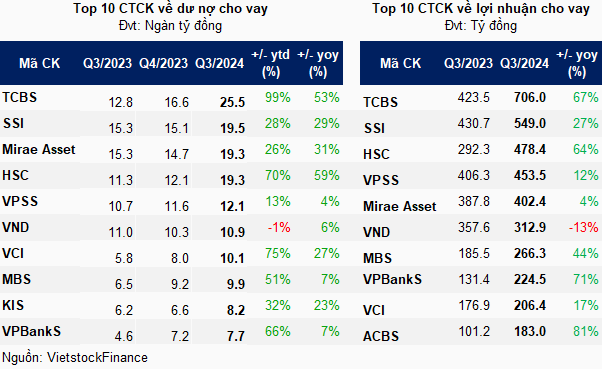

Hòa nhịp cùng xu hướng chung, 25 CTCK xác lập kỷ lục dư nợ cho vay mới trong lịch sử. Điển hình là dư nợ cho vay của Chứng khoán Kỹ Thương (TCBS) gần 25.5 ngàn tỷ đồng (vượt 1 tỷ USD), Chứng khoán Mirae Asset Việt Nam (Mirae Asset) và Chứng khoán TPHCM (HSC) gần 19.3 ngàn tỷ đồng, Chứng khoán VPS (VPSS) hơn 12.1 ngàn tỷ đồng hay Chứng khoán Vietcap (VCI) hơn hơn 10.1 ngàn tỷ đồng.

Tổng dư nợ cho vay của top 10 CTCK có dư nợ lớn nhất thị trường xấp xỉ 142.4 ngàn tỷ đồng, tức chiếm khoảng 60% toàn thị trường, tính đến cuối quý 3/2024.

Dẫn đầu trong danh sách dư nợ là TCBS, đồng thời cũng đã tăng rất mạnh, lần lượt 99% so với đầu năm và 53% so với quý liền trước. Tiếp đến là 3 CTCK có dư nợ trên 19 ngàn tỷ đồng là Chứng khoán SSI, Mirae Asset và HSC.

Trong khi đó, tổng lãi từ hoạt động cho vay đạt gần 6.1 ngàn tỷ đồng, tăng 24% so với cùng kỳ năm trước. TCBS cũng dẫn đầu với mức lãi hơn 706 tỷ đồng, tăng 67% so với cùng kỳ năm trước.

Trong danh sách này, Chứng khoán ACB (ACBS) có tốc độ tăng lãi cao nhất, lên đến 81%, đạt hơn 183 tỷ đồng.

Nguồn lực từ cả tăng vốn và vay vốn

Khác với bối cảnh quý 2 liền trước - với dư nợ tăng lên phần nào “đối ứng” với lực bán mạnh của khối ngoại, hòa cùng thanh khoản toàn thị trường tăng lên, thì bối cảnh quý 3 lại là khối ngoại giảm bán ròng và thanh khoản toàn thị trường giảm sút, đặc biệt là hai tháng cuối quý. Kết quả này cho thấy dư nợ tăng cao có thể một phần đi vào các deal (thỏa thuận).

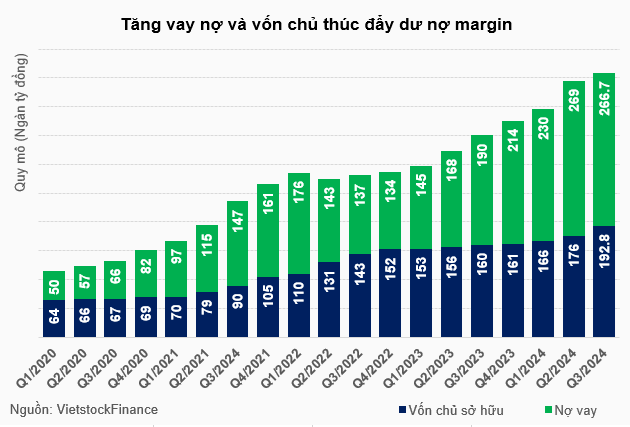

Muốn cho vay phải có nguồn vốn và tại thời điểm cuối quý 3, tổng quy mô toàn thị trường về vốn góp chủ sở hữu và nợ vay tiến lên cột mốc mới.

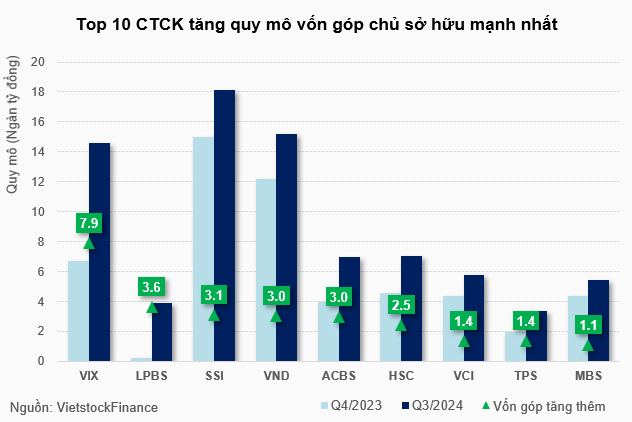

Trong đó, quy mô vốn góp chủ sở hữu đạt hơn 192.8 ngàn tỷ đồng, tăng 19% so với đầu năm 2024, đặc biệt tăng tốc từ quý 2.

Thống kê cho thấy, những CTCK tăng vốn mạnh mẽ nhất có thể kể đến như: Chứng khoán VIX tăng gần 7.9 ngàn tỷ đồng, lên gần 14.6 ngàn tỷ đồng trong quý 3; Chứng khoán LPBank (LPBS) tăng từ 250 tỷ đồng lên gần 3.9 ngàn tỷ đồng trong quý 2 (gấp đến 15.6 lần); SSI tăng gần 3.2 ngàn tỷ đồng, lên hơn 18.1 ngàn tỷ đồng trong quý 3…

Bên cạnh việc tăng vốn - mang đến nguồn vốn dài hạn, dễ thấy giải pháp ngắn hạn là vay nợ cũng diễn ra vô cùng sôi động, với quy mô đạt gần 266.7 ngàn tỷ đồng ở cuối quý 3, tăng 25% so với đầu năm.

Việc đi vay, chủ yếu từ các ngân hàng ở kỳ hạn ngắn, là phương án phổ biến và linh hoạt được nhiều CTCK sử dụng để bổ sung nguồn vốn kinh doanh hoạt động margin.

Theo chiều ngược lại, các ngân hàng cũng rất sẵn sàng hướng dòng vốn tín dụng tới các CTCK - điểm đến được đánh giá có mức độ an toàn nhất định, vì các khoản vay thường được bảo đảm bởi danh mục đầu tư với đa phần chứng khoán có thanh khoản cao.

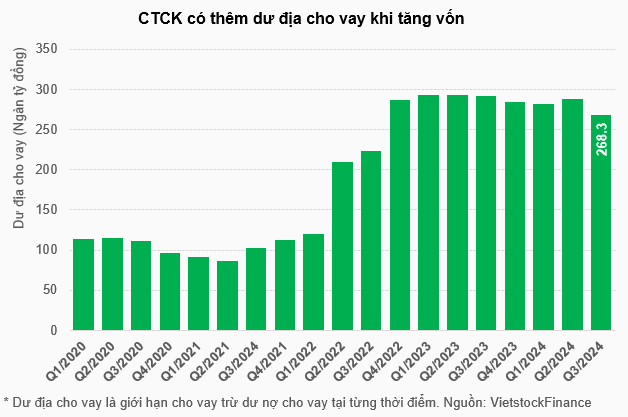

Nhìn trên góc độ khác, việc tăng vốn chủ sở hữu mạnh mẽ đã giúp các CTCK có thêm dư địa cho hoạt động cho vay ký quỹ và sản phẩm hỗ trợ thanh toán, vì tổng hạn mức được quy định không quá 2 lần vốn chủ sở hữu. Cuối quý 3/2024, toàn thị trường còn dư địa hơn 268.3 ngàn tỷ đồng.